小鹿系列竞价软件覆盖百度、360、搜狗、神马四大搜索平台,采用独创的竞价算法,智能精准出价,一键批量查排名,根据关键词位置实时调整出价,降低出价虚高,稳定排名,节省企业预算。

小鹿竞价软件专题介绍:https://www.xiaolutg.com/bidding/fengchao?ref=menu

[译自Terence Kawaja原文。此文跳出对技术的探讨而从资本家和公开市场的角度对广告科技公司的估值提出了一个有效的估值框架,大体可已总结为,广告科技公司分为4大类,广告网络1.0, 广告网络2.0, 程序化媒体采购公司,SaaS公司。主营业务依赖媒体交易差价越高,在资本市场估值倍数越低;越接近SaaS模式且收入越不挂钩媒体交易额则估值倍数越高。这个可能对国内众多RTB广告技术生态体系内的公司演进其业务模式有启发]

回想去年夏天,行业新闻评论主要集中在广告高科技行业即将到来的厄运,纷纷指出行业太细碎,以及新股上市表现不佳,如:Millennial Media, Tremor Video 和YuMe。

但到了秋天风向突然变了,Rocket Fuel上市交易第一天就上涨了近100 %。随后的一个月, Criteo也成功上市,而Rocket Fuel又上涨了数倍,市值超过了十亿美元。此外,两个高成长的非上市企业被以上轮估值数倍的价格收购(AOL收购了Adap.TV,Twitter收购了MoPub)。

这些积极的事件导致广告技术行业景气度迅速改善,但我们认为每个案估值的差异仍然反映出市场对相对估值的理解不足。

从基本面的角度来看,整个广告科技行业很少有过这么好的时光。消费者的注意力和营销支出持续以每年超过20%的步伐转移到数字渠道。更多以数据驱动的程序化广告购买正在经历更快的增长 – IDC估计2010至2017年的年复合增长率在75%。这一增长主要给大型平台公司带来了好处,如谷歌, Facebook和Twitter,它们最近的股价表现高涨。我们乐观地认为,新的平台和广告格式还将加速这个汹涌的增速。

这种快速增长,加上相对缺乏并购的机会,以及到最近都很有限的公开市场IPO机会,导致了一大批有规模的非上市公司形成。我们估计,前20名非上市公司的平均媒体支出(或总收入)超过300亿美元,并有60%的中位数增长率。这可是一大批有规模的企业,并且成长迅速。

鉴于至少有十几家这类型已形成规模的公司正考虑在2014年和2015年上市 ,我们希望分享我们总结的这一领域市场的估值框架。这个模式不是绝对科学的处方,而是一个建议框架以理解资本市场如何看广告技术领域的投资。我们还要指出的是,这个框架适用于能够公开上市的规模企业,并不一定适用于规模尚偏小的公司。

为了评估广告技术企业在公开资本市场的价值,需要从投资人的角度来看。无论哪个行业,投资者往往重点看三个参数:

?成长空间,包括总的可达到的市场潜力。

?经营杠杆,收入增长超越费用增长的能力。

?可预测性,包括收入确定性和护城河。

我们可以添加第四个参数 – “战略价值 ”– 在某些情况下,指潜在的收购溢价。需要注意的是随着客户的广告支出逐渐和效果挂钩,广告技术企业的收入“可预测性”会有实质性的改善,因为广告支出更多被认为的是销货成本,而不是可花可不花的营销费用。例如,在搜索广告中,营销人员通常大量购买关键字广告并且出价跟着ROI目标走且预算充足,因为这种搜索广告的支出能够与销售表现紧密关联。展示广还没有发展到这个程度,但正朝着这个方向努力。

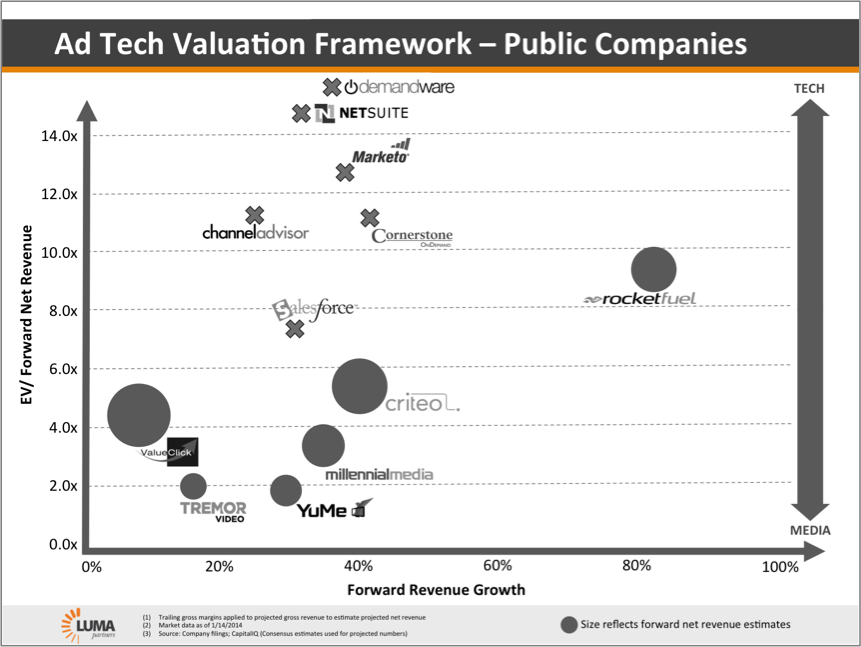

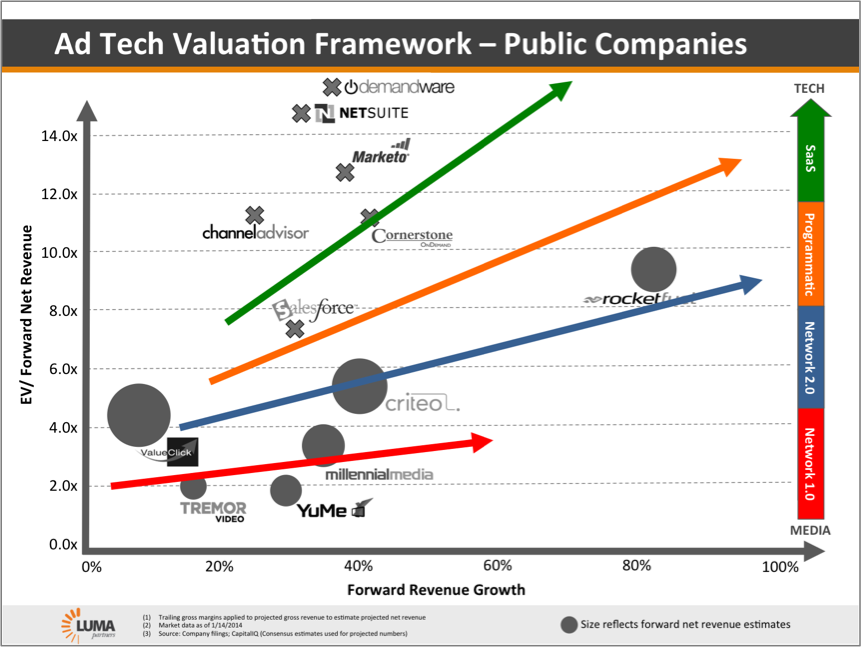

下面,我们根据目前的交易水平和市场预期,绘制了六家上市展示广告科技公司的收入增长和估值倍数图。请注意,我们使用的是“净收入”,其中不包括媒体费用,这样就可以在任何情况下对这些不同的商业模式进行比较。我们增加了一些“软件即服务”类(SaaS )的公司作为参照物,尽管大部分“广告销售中间商模式”的公司不采用SaaS的模式。

显然大家可以发现预期估值倍数与成长性成正相关,以及企业的业务模式与科技运用越相关则估值倍数越高,与转卖媒体越相关则估值倍数越低,似乎已是普遍规律。

到目前为止,这是从资本市场观察到的事实 — 黑白分明的数字。

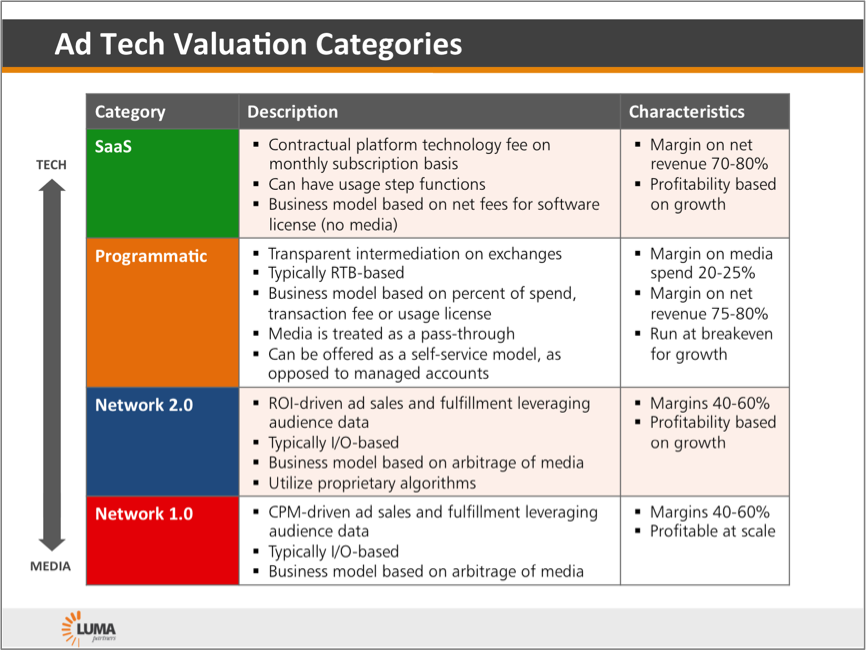

为了更好地理解如上图所示的估值差异,我们将公司分为四个主要类别:广告网络1.0 ,广告网络2.0 ,程序化购买,和SaaS 。请注意,虽然有些公司严格符合其中一类特质,很多公司有跨类别的混合业务和多条业务线:

广告网络1.0企业作为广告商和媒体之间的中间人,以推广投放活动为单位销售他们的服务,通过媒体买卖之间的价差赚取利润。广告网络2.0公司(译注:这个分类有些类似本站提出的DSPAN)也有类似的商业模式,但他们通常从广告交易平台(而非直接从媒体)购买媒体,并拥有更多专有技术为营销人员提供更好的效果。优异的推广效果以及专注于市场中的高增长客户类别,使这些公司有不错的收入增长。

程序化媒体采购企业通常有一个“媒体直通模式”,根据通过其系统管理的媒体采购金额收取技术费。对于这些程序化媒体采购公司,通过管理客户媒体花费而获得的利润率大约是广告网络公司的一半,但如果看其净收入,则比典型的软件公司的商业模型有更高的利润。最后, SaaS指的是与完全不与媒体采购额相关、每月定期收取软件费的公司,这是四个类别中最可预测的模型。在广告技术行业,这些可能是提供数据管理和分析服务的公司,而不是媒体采购中介。

现在,我们运用一些分类, 带有相应估值向量箭头的四大类别。正如前面所述,这不是一个严格的公式,而仅是提供估值考量的一个框架。你可以看到上市公司与这些估值向量的对应关系:

我们认为,广告网络2.0企业比广告网络1.0企业的市场价值高,而SaaS企业交易价值更高。我们认为,与网络2.0相比,市场更认可程序化公司(同样,这是以净收入基础) ,因为其更大的经营杠杆和更高的收入可预测性。请注意,具有较高的技术类关联的公司具有较大的斜率,反映出其较高的经营杠杆。

被市场认为是归属某特定类别的公司可能会使用并购来提高自己的地位。例如, ValueClick收购Dotomi(类似Criteo的公司)改进了其定位,以及Millennial Media最近收购JumpTap也提升了其估值。

谈到并购,我们就相关的规模并购交易来对此分类方法“进行石蕊试剂测试“,并相信它是有效的(见文后的演示文稿全文) 。我们还用向量图绘制了数字巨头的图表。雅虎由于它之前在亚洲投资的其市值在大约3倍左右的净收入;AOL,拥有从互联网接入、内容到程序化购买等多种商业模式,市值接近净收入6倍;谷歌,同样有多种业务,市值甚至超过收入8倍。而更多的新兴公司, Facebook和Twitter 其估值则远超过了图表版面能容纳的范围。

我们很可能在未来24个月内会看到几个程序化媒体采购公司寻求上市。不是所有的候选公司都保持单一的业务模型。市场需要评估这些商业模式和公司在生态系统中的角色以确定其适当的估值。我们希望本文这个分析框架是一个有益的基础。

附录:Ad-Tech Valuation: Color by Numbers [下载]

(Disclosure: LUMA Securities, a wholly owned subsidiary of LUMA Partners, acted as co-managing underwriter for Rocket Fuel, and may pursue underwriting or other advisory assignments with companies mentioned in this report or in the sector in general.)

Terence Kawaja is founder and CEO of LUMA Partners, a strategic advisory firm focused at the intersection of media and technology. A seasoned investment banker with more than 20 years of experience, he has advised on more than $300 billion of transactions.

关注公众号 获取更多干货资讯